ESTOPOLIS | รอบรู้เรื่องดอกเบี้ยก่อนซื้อคอนโด

26 June 2560

การที่จะซื้อคอนโด หรืออสังหาริมทรัพย์ประเภทอื่นๆ ต้องใช้เงินก้อนใหญ่ ที่ไม่สามารถซื้อได้ด้วยเงินสด เหมือนกับสินค้าประเภทอื่นๆ ตามห้างสรรพสินค้า เมื่อเป็นเช่นนี้สิ่งแรกที่คนส่วนใหญ่ให้นึกถึงเป็นอันดับต้นๆ คือการหาแหล่งเงินทุนเพื่อซื้อคอนโด ซึ่งสถาบันทางการเงินในไทยหลายแห่งก็มีบริการสินเชื่อที่อยู่อาศัยให้กับทุกท่านที่กำลังตัดสินใจซื้อคอนโด

แต่ก็มีคนจำนวนไม่น้อยที่ยังไม่ทราบข้อมูลที่เกี่ยวกับสินเชื่อที่อยู่อาศัยมาก่อน วันนี้ Estopolis จะมาอธิบายข้อมูลสินเชื่อที่อยู่อาศัยก่อนที่จะซื้อคอนโด ที่เป็นเรื่องพื้นฐานที่ควรรู้ก่อนที่จะไปขอสินเชื่อที่อยู่อาศัยจากสถาบันทางการเงินกันดีกว่า

เริ่มกันที่ ดอกเบี้ยเงินกู้ ที่เป็นผลตอบแทนที่แบงค์เรียกเก็บจากเรา (ผู้ขอกู้) ซึ่งการขอกู้เงินเพื่อซื้อคอนโดจะพบได้ทั้ง ดอกเบี้ยคงที่ และ ดอกเบี้ยลอยตัว ซึ่งดอกเบี้ยทั้งสองประเภทมีความแตกต่างดังนี้

ดอกเบี้ยคงที่ (Fixed Rate) คือ อัตราดอกเบี้ยที่ทางธนาคารได้กำหนดไว้ตายตัวว่ามีจำนวนเท่าไหร่ โดยที่จะไม่ปรับเพิ่มขึ้นหรือลดลงตามภาวะเศรษฐกิจหรือต้นทุนทางการเงินของแบงค์ ส่วนใหญ่มักใช้กับสินเชื่อที่มีอายุไม่นานนัก อย่าง สินเชื่อรถยนต์ , สินเชื่อรถจักรยานยนต์ แต่ปัจจุบันสินเชื่อที่อยู่อาศัยมักจะให้อัตราดอกเบี้ยคงที่ 4% ใน 3 ปีแรก ส่วนปีถัดไปก็จะคิดดอกเบี้ยตามจริง

ดอกเบี้ยลอยตัว (Floating Rate) คือ อัตราดอกเบี้ยที่เปลี่ยนแปลงไปตามต้นทุนทางการเงินของแบงค์นั้นๆ โดยจะมีการประกาศแจ้งให้ทราบเป็นครั้งๆ ไป ซึ่งจะใช้ตัวย่อ เช่น MLR , MOR , MRR ในการประกาศแต่ละครั้ง อัตราดอกเบี้ยลอยตัวมักอยู่ในสินเชื่อที่มีระยะเวลานานซะเป็นส่วนใหญ่อย่างสินเชื่อที่อยู่อาศัยนั่นเอง

ซึ่งดอกเบี้ยที่ต้องจ่ายจะมากหรือน้อยนั้น ขึ้นอยู่กับจำนวนเงินต้น , ระยะเวลาในการกู้ และวิธีคิดดอกเบี้ยเงินกู้ ซึ่งต้องศึกษาเปรียบเทียบอัตราดอกเบี้ยคงที่และดอกเบี้ยลอยตัวตลอดอายุสัญญา

แล้ว MLR , MOR และ MRR คืออะไร ?

1. MLR (Minimum Loan Rate) หมายถึง อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายใหญ่ชั้นดี เช่น มีประวัติทางการเงินดี มีความสามารถในการชำระหนี้สูง มีทรัพย์ค้ำประกันเพียงพอ เป็นต้น ส่วนใหญ่ใช้กับเงินกู้ระยะยาวที่มีกำหนดระยะเวลาที่แน่นอน อย่าง สินเชื่อเพื่อการประกอบธุรกิจ

2. MOR (Minimum Overdraft Rate) หมายถึง อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายใหญ่ชั้นดีประเภทเบิกเงินเกินบัญชี

3. MRR (Minimum Retail Rate) หมายถึง อัตราดอกเบี้ยที่ธนาคารพาณิชย์เรียกเก็บจากลูกค้ารายย่อยชั้นดี เช่น สินเชื่อบุคคล สินเชื่อที่อยู่อาศัย

สินเชื่อเพื่อที่อยู่อาศัยในบ้านเราที่เห็นบ่อยๆ ก็จะมี MLR และ MRR ในการคำนวณดอกเบี้ย ก็จะขึ้นอยู่กับธนาคารแต่ละแห่งว่าจะใช้ดอกเบี้ยประเภทใดมาคำนวณ โดยปกติแล้วดอกเบี้ย MRR มักสูงกว่า MLR อยู่เสมอ

* ข้อควรระวัง - บางธนาคารมักออกโปรโมชั่นดอกเบี้ยติดลบ เช่น MRR -1% หรือ MLR -2% อาจเป็นกลลวงให้กับผู้ที่ไม่ได้สังเกตอัตราดอกเบี้ยที่แท้จริง ทำให้เข้าใจไปเองว่าดอกเบี้ยถูกกว่าธนาคารอื่นๆ

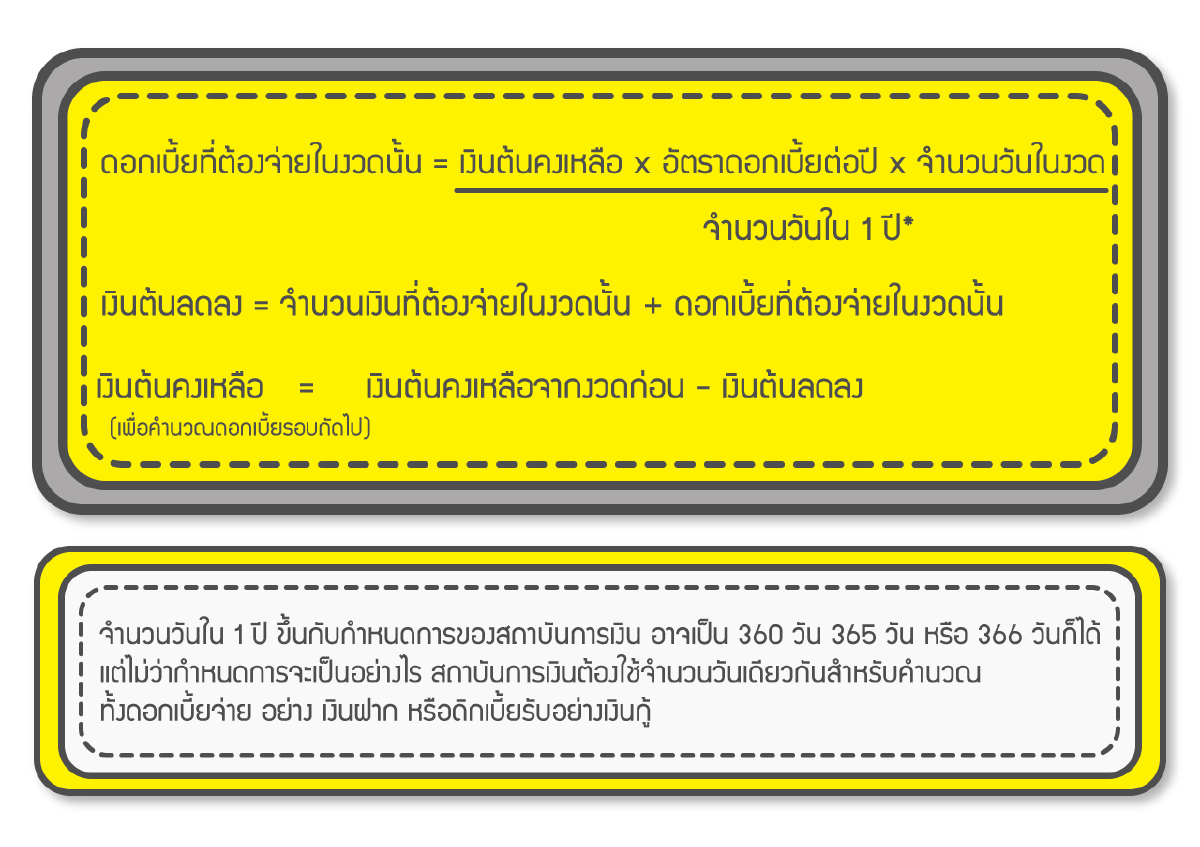

ในส่วนของการฃการคำนวณดอกเบี้ยสามารถแบ่งได้ดังนี้

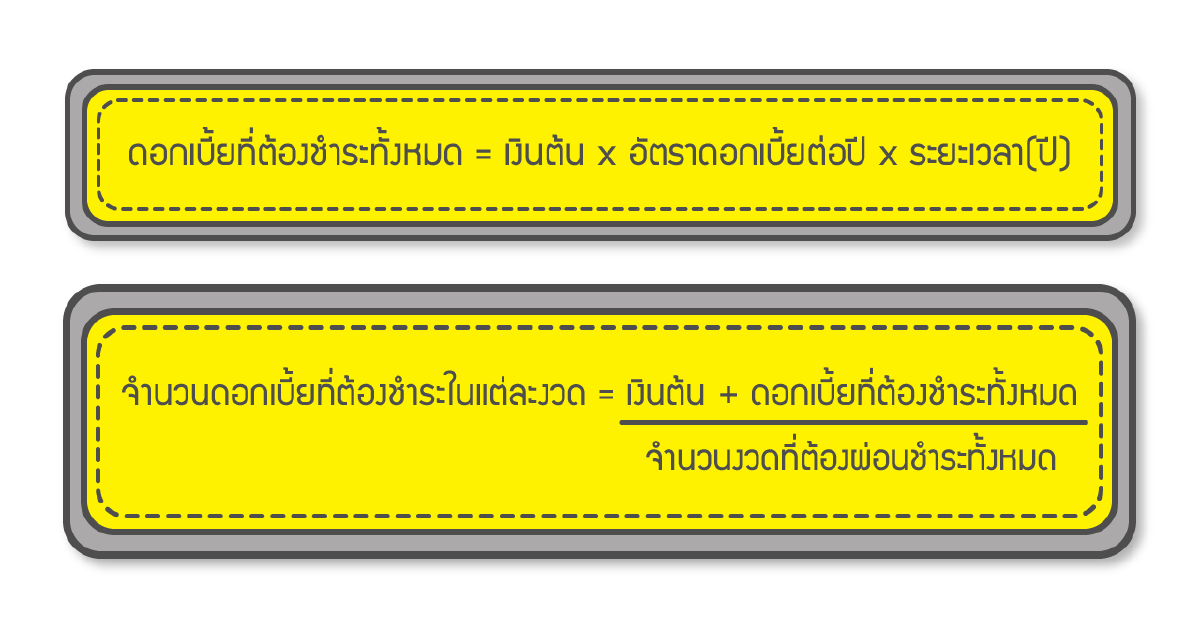

การคิดดอกเบี้ยเงินกู้แบบเงินต้นคงที่ (Flat Rate)

ส่วนมากจะใช้กับสินเชื่อรถยนต์หรือรถจักรยานยนต์ ซึ่งจะคำนวณดอกเบี้ยที่ต้องชำระจากเงินต้นที่จะคงที่ในทุกๆ งวดตลอดอายุสัญญา แม้ว่าจะทยอยผ่อนเงินต้นไปบางส่วนแล้วก็ตาม ซึ่งข้องดีของการคิดดอกเบี้ยดอกเบี้ยเงินกู้แบบคงที่ก็คือ คิดง่าย เข้าใจง่าย แต่ต้องจ่ายดอกเบี้ยมากกว่าการคิดแบบลดต้นลดดอกในกรณีเงินต้น อัตราดอกเบี้ย และระยะเวลาในการกู้เท่ากัน มีวิธีคำนวณต่อไปนี้

การคิดดอกเบี้ยเงินกู้แบบลดต้นลดดอก (Effective Rate)

จะใช้ในการคำนวณสินเชื่อทุกประเภทนอกเหนือนอกเหนือจากสินเชื่อที่คิดดอกเบี้ยแบบ Flat Rate การคิดดอกเบี้ยวิธีนี้จะค่อยๆ ทยอยลดดอกเบี้ยตามจำนวนเงินต้นที่ได้ลดลง ในงวดแรกๆ ดอกเบี้ยจะสูงเพราะจำนวนเงินต้นยังสูงอยู่นั่นเอง เมื่อผ่อนไปสักระยะดอกเบี้ยก็จะเริ่มลดลง

อยากรู้ว่าดอกเบี้ยแบบไหนถูกหรือแพง ลองแปลง Flat Rate เป็น Effective Rate ช่วยคุณได้ หากต้องการที่จะแปลงอัตราดอกเบี้ยจากอัตราดอกเบี้ยเงินกู้แบบเงินต้นคงที่เป็นแบบลดต้นลดดอกแบบคร่าว ๆ สามารถทำได้โดย

ตัวอย่าง

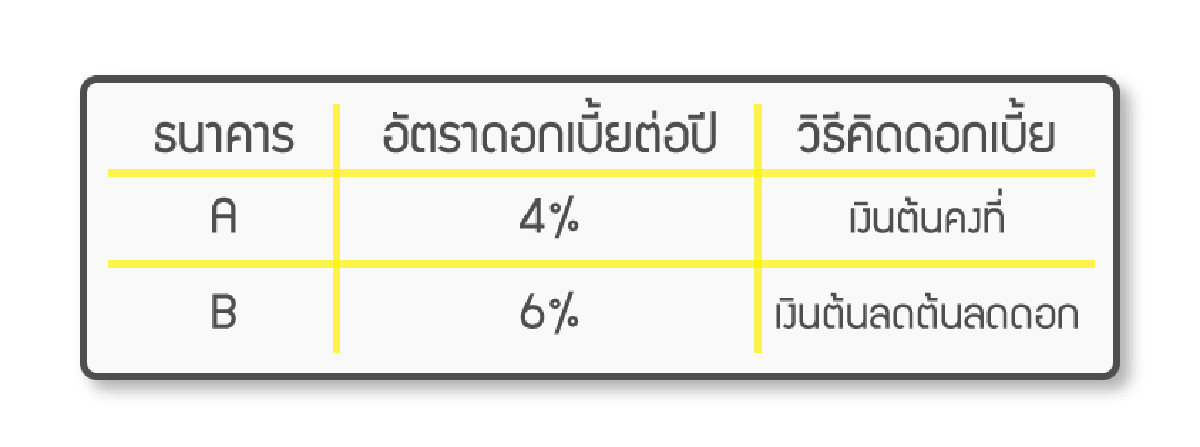

ไมเคิลต้องการเช่าซื้อรถยนต์ Range Rover เขากำลังคิดว่าจะเลือกใช้บริการจากแบงค์ไหนดีระหว่างแบงค์ A และ B

ถ้าดูแค่ตัวเลขเหมือนว่า A จะถูกกว่า แต่ที่จริงแล้ว เมื่อไมเคิลลองแปลงอัตราดอกเบี้ยแบบเงินต้นคงที่ของ A เป็นแบบลดต้นลดดอก จะพบว่า

อัตราดอกเบี้ยของ A แบบลดต้นลดดอกโดยประมาณ = 4% x 1.8 = 7.2%

เมื่อคำนวณเป็นแบบลดต้นลดดอกเหมือนกันเพื่อเปรียบเทียบกันแล้ว ดอกเบี้ยของ A แพงกว่า B ประมาณ 1.2% ต่อปี ดังนั้น B อาจเป็นทางเลือกที่ดีกว่าของไมเคิล หากคำนึงถึงปัจจัยต่าง ๆ นอกเหนือจากอัตราดอกเบี้ย เช่น ค่าใช้จ่ายอื่น ๆ ความสะดวกในการชำระเงิน คุณภาพการให้บริการของ A และ B ประกอบด้วยแล้วอาจไม่ได้แตกต่างกันเท่าใดนัก

ดังนั้น ก่อนขอสินเชื่อต้องศึกษาข้อมูลให้แน่ใจว่าคิดดอกเบี้ยแบบไหน ใช้อัตราดอกเบี้ยอ้างอิงอะไร และเท่าไหร่ โดยให้แปลงเป็นการคิดดอกเบี้ยแบบเดียวกันเพื่อเปรียบเทียบได้ว่าถูกหรือแพงต่างกันอย่างไร

ทำไมอัตราดอกเบี้ยอ้างอิงของแต่ละธนาคารไม่เท่ากัน ?

ด้วยปัจจัยหลายๆ อย่างทำให้ต้นทุนของธนาคารแต่ละแห่งไม่เท่ากัน เช่น อัตราดอกเบี้ยเงินฝาก จำนวนเงินฝาก ปริมาณเงินสำรอง จำนวนหนี้เสีย อัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง สภาพคล่องของแต่ละธนาคาร ฯลฯ โดยปกติแล้วธนาคารขนาดใหญ่จะ อัตราดอกเบี้ยเฉลี่ยต่ำกว่าธนาคารขนาดเล็ก

ทำไมอัตราดอกเบี้ยต้องมี + หรือ - ต่อท้ายด้วย ?

เพราะความสามารถในการชำระหนี้ไม่เท่ากันหรืออาจมีความเสี่ยงสูงที่ไม่สามารถชำระหนี้ได้ เช่น สถานะทางการเงินไม่มั่นคง ไม่มีหลักทรัพย์ค้ำประกัน ธนาคารจำเป็นต้องบวกดอกเบี้ยเพิ่ม (X%) จากอัตราอ้างอิง เพื่อชดเชยความเสี่ยงนั่นเอง

ทำไมนายโจถึงได้ -X% มากกว่านายจอห์น ได้ +X%

อย่างที่บอกไปข้างต้นว่าธนาคารมองความเสี่ยงของลูกค้าแต่ละคนไม่เท่ากัน เช่น รายได้สุทธิ ความสามารถในการชำระหนี้ ประเภทของทรัพย์ค้ำประกัน ฯลฯ นี่จึงเป็นเหตุผลที่ทำให้นายโจได้ MRR -X%

ท้ายนี้ Estopolis หวังว่าทุกท่านคงเข้าใจเรื่องดอกเบี้ยกันแล้ว ทั้งเรื่อง ประเภทของดอกเบี้ย อัตราดอกเบี้ย วิธการคำนวณดอกเบี้ย ก่อนที่จะตัดสินใจขอสินเชื่อที่อยู่อาศัยจากธนาคารกันอย่างรอบคอบและมองออกว่าธนาคารไหนที่ให้ดอกเบี้ยดีที่สุด ไม่ใช่เฉพาะโปรโมชั่น 3 ปีแรก แต่ต้องได้ดอกเบี้ยที่ดีตลอดจนกว่าจะครบสัญญาต่างหาก