พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้าง ได้ เสีย หรือเสมอตัว

30 November 2561

รัฐบาลเตรียมเทภาษีโรงเรือนและที่ดินและภาษีบำรุงท้องที่ พร้อมคลอด พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้าง บังคับใช้ต้นปี 63

ใครที่กำลังคิดว่าภาษีเป็นเรื่องไกลตัว อาจจะต้องลองเปิดใจและศึกษาเรียนรู้เรื่องนี้ดูสักหน่อย เพราะปัจจุบันเจ้า พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้างน้องใหม่นี้ จะส่งผลกระทบมาถึงพวกเราทุกคนอย่างแน่นอน

และวันนี้ Esto ก็จะมาอธิบายเกี่ยวกับอัตราภาษีแต่ละประเภท พร้อมกฎเกณฑ์การยกเว้นต่างๆ ให้ทุกคนได้เตรียมตัวรับมือกันตั้งแต่เนิ่นๆ เพื่อทำความเข้าใจและเรียนรู้ถึงข้อดี-ข้อเสียของภาษีน้องใหม่นี้ไปพร้อมๆ กัน

ที่ดินและสิ่งปลูกสร้างแบบใดบ้าง ที่ถูกจัดเก็บภาษี?

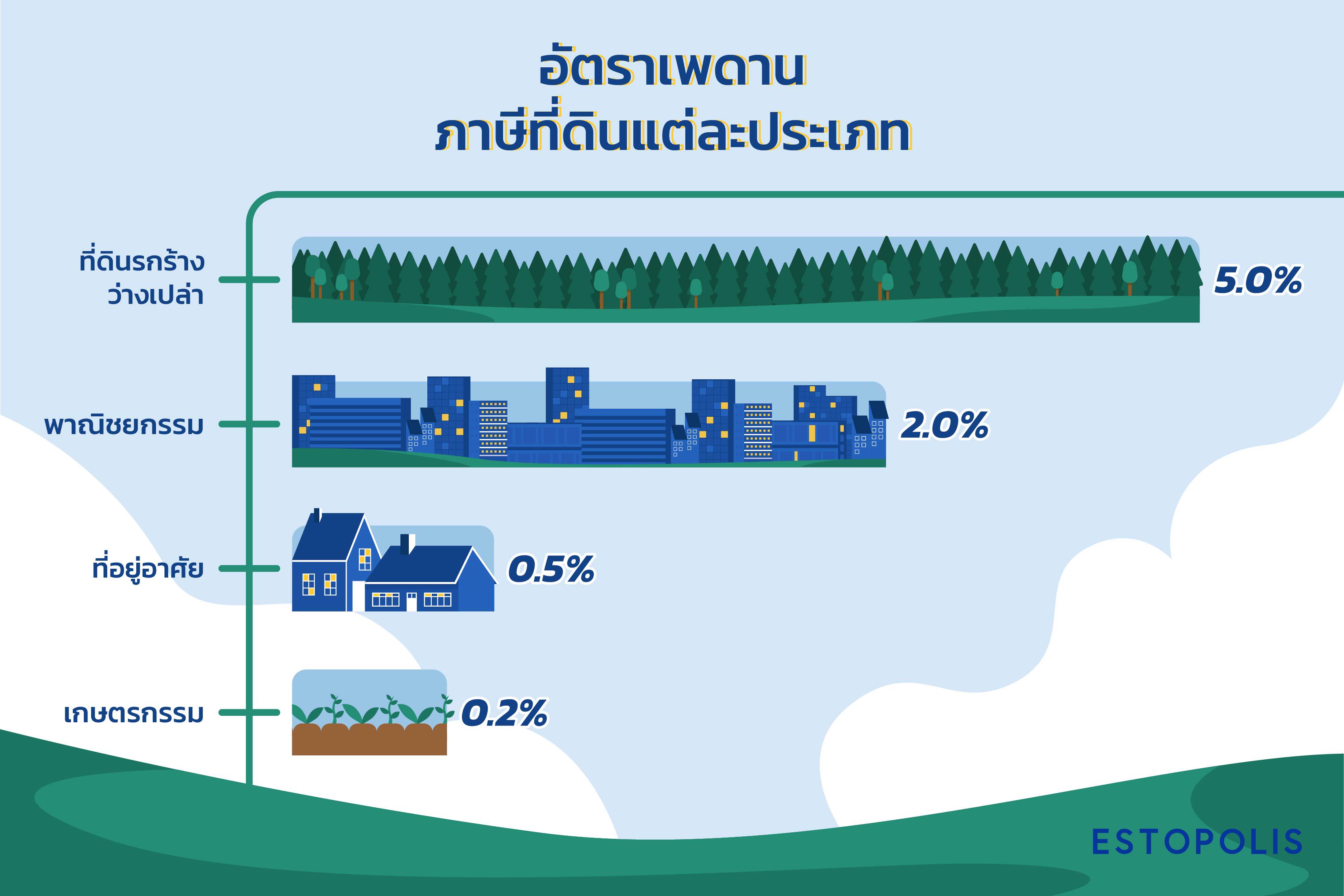

สำหรับประเภทของที่ดินและสิ่งปลูกสร้างที่เราต้องจ่ายภาษีนั้น จะถูกแบ่งตามลักษณะการใช้ประโยชน์ในที่ดินนั้นๆ ซึ่งจะสามารถแบ่งออกเป็น 4 กลุ่มด้วยกัน ได้แก่ เกษตรกรรม, ที่อยู่อาศัย, พาณิชยกรรม และที่ดินรกร้างว่างเปล่า โดยทั้ง 4 กลุ่มนี้จะมีอัตราในการจัดเก็บภาษีที่แตกต่างกันออกไปด้วย

จากตารางจะแสดงให้เห็นว่า...ที่ดินรกร้างว่างเปล่าจะมีอัตราการจัดเก็บภาษีที่สูงที่สุดในกลุ่ม มีเพดานอยู่ที่ 5.0% ของฐานภาษี รองลงมาเป็นพาณิชยกรรม, ที่อยู่อาศัย และเกษตรกรรมตามลำดับ ซึ่งอัตราภาษีของพื้นที่เกษตรกรรมจะมีเพดานอัตราภาษีสูงเพียง 0.2% เท่านั้น ต่างจากเพดานภาษีของที่ดินรกร้างว่างเปล่าถึง 4.8% เลยทีเดียว

ทำไมที่ดินรกร้างว่างเปล่า

ถึงมีอัตราการเรียกเก็บภาษีมากที่สุด?

เหตุก็เพราะ...จากเดิมที่หลายคนมักซื้อที่ดินเก็บไว้เพื่อเก็งกำไร ทำให้พื้นที่เหล่านั้นถูกทิ้งไว้โดยไม่ได้สร้างประโยชน์ กฎหมายฉบับนี้จึงเป็นเครื่องมือสำคัญที่มีจุดประสงค์เพื่อต้องการให้พื้นที่ในแต่ละท้องถิ่นเกิดการพัฒนา โดยจะมุ่งเป้าไปที่ผู้ครอบครองที่ดินว่างเปล่าทั้งหลายเป็นพิเศษ เพื่อต้องการกระตุ้นให้บรรดาเจ้าของที่ดินเหล่านี้ หรือแม้แต่ผู้ได้รับที่ดินมรดกยอมปล่อยที่ดินของตัวเองออกมาขายกันมากขึ้น

และผู้ซื้อเอง เมื่อได้ที่ดินมาก็ต้องรีบนำไปพัฒนาต่อยอดทันที ไม่ว่าจะสร้างเป็นบ้าน, คอนโด, สนามกีฬา, ปลูกผักทำสวน, โรงเรียน, สถานพยาบาล หรือสิ่งปลูกสร้างใดๆ ก็สุดแล้วแต่ความต้องการ เว้นแต่จะซื้อต่อมาเพื่อเก็บไว้ขายต่ออีกทอดหนึ่ง ซึ่งอาจจะต้องคิดใหม่ เพราะจะกลายเป็นเราเองที่ต้องจ่ายภาษีตามอัตราข้างต้นต่อไปยาวๆ

เมื่อทุกปัญหามีทางออก

ทุกการจัดเก็บภาษีก็ย่อมมีการหลีกเลี่ยงเช่นกัน

"สำหรับคนมีบ้านมากกว่าหนึ่งหลัง แม้จะหลังไม่ใหญ่โตแต่ก็ต้องจ่ายภาษีบ้านหลังที่สอง หรือบางคนมีที่ดินเป็นมรดกแต่ดันไม่มีเงินสดจ่ายภาษี" แน่นอนว่า....ใครเจอเรื่องแบบนี้ก็คงจะเซ็งเล็กน้อย พยายามมองหาช่องทางที่เลี่ยงได้ก็คงอยากหลีก ถ้างั้นลองไปดูเกณฑ์การยกเว้นและบรรเทาภาษีที่จะออกมารองรับ พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้าง ฉบับนี้กันดีกว่า

- การแปลงพื้นที่รกร้างว่างเปล่าในเมืองให้เป็นพื้นที่สาธารณะประโยชน์ อย่างสนามเด็กเล่นหรือสวนสาธารณะ เพราะกฎหมายได้งดเว้นการเรียกเก็บภาษีจากสาธารณะสมบัติ ทรัพย์สินที่ไม่ได้ใช้หาผลประโยชน์

- การแปลงที่ดินรกร้างว่างเปล่านอกเมืองเป็นพื้นที่เกษตรกรรมที่ไม่ต้องลงทุนมากนัก เพื่อลดอัตราการจัดเก็บภาษีให้อยู่ในอัตราที่จ่ายไหว สามารถเก็บไว้ทำกำไรต่อไปได้

- การตั้งบริษัทในการถือครองที่ดินแทนชื่อบุคคล เพื่อลดภาษีเป็นอัตราพาณิชยกรรม

- การโอนบ้านหลังที่ 2, 3 และ 4 เป็นชื่อของภรรยาและลูกๆ รวมถึงคนอื่นๆ ในครอบครัว โดยเราจะต้องระวังภาษีการให้ ไม่เกิน 20 ล้านบาทเพื่อช่วยหลีกเลี่ยงภาษีจากบ้านหลังที่ 2 นั่นเอง

จากตัวอย่างข้างต้นเป็นเพียงแค่ตัวอย่างคร่าวๆ เท่านั้น แต่ความจริงแล้วยังมีหนทางในการหลีกเลี่ยงภาษีอีกมากมายหลายช่องทาง และด้วยช่องโหว่ต่างๆ เหล่านี้นี่เอง ที่ทำให้เกิดคำถามว่า ตกลงข้อกฎหมายฉบับนี้จะสามารถสร้างความเป็นธรรมให้กับการถือครองที่ดินได้จริงหรือไม่? หรือท้ายที่สุดแล้ว อาจไม่มีอะไรเปลี่ยนแปลงไปจากข้อกฎหมายเก่าเลย ซึ่งเราก็ต้องคอยลุ้นกันต่อไป ว่าร่าง พ.ร.บ. ฉบับนี้จะมีการเปลี่ยนแปลงไปในทิศทางใด หรือถ้าไม่เปลี่ยน...จะมีการออกกฎหมายลูกมารองรับปัญหาเหล่านี้หรือเปล่า

ถ้าได้ใช้จริง พ.ร.บ. ฉบับนี้จะส่งผลอย่างไรต่อวงการอสังหาริมทรัพย์?

บ้าน : Real Demand ที่ซื้อบ้านไว้มากกว่า 1 หลัง ต้องเตรียมรับภาระภาษีแน่นอน

- ในกรณีที่มีบ้านหนึ่งหลังราคามากกว่า 50 ล้านบาท : จะต้องจ่ายภาษีตามอัตรามูลค่าของราคาบ้าน (นั่นเท่ากับว่ายิ่งบ้านมีราคาแพง เราก็ยิ่งต้องจ่ายภาษีมาก)

- ในกรณีมีบ้านหลังแรกราคาไม่เกิน 50 ล้านบาทจะไม่ต้องจ่ายภาษี แต่ถ้าบ้านหลังที่ 2, 3, 4 ขึ้นไป (รวมถึงห้องชุดคอนโดด้วย) : จะต้องจ่ายภาษีในทุกกรณี ไม่ว่าจะมีมูลค่าเท่าไหร่ก็ตาม (ยิ่งมูลค่ามากก็ยิ่งจ่ายมากด้วยเช่นกัน)

คอนโดมิเนียม : กระทบทั้งผู้ซื้อไว้เป็นบ้านหลังที่ 2 และผู้ที่ซื้อไว้ปล่อยเช่า

- ในกรณีที่ห้องมีราคามากกว่า 50 ล้านบาท : จะต้องจ่ายภาษีตามอัตรามูลค่าของห้องนั้นๆ ยิ่งห้องชุดมีราคาแพงมากเท่าไร เราก็ยิ่งต้องจ่ายมากขึ้นเท่านั้น

- แต่ถ้าห้องที่ซื้อไว้เป็นการซื้อเพื่อใช้เป็นบ้านพักหลังที่ 2 : ไม่ว่าจะมีมูลค่าเท่าไหร่ก็ต้องจ่ายภาษี

- ส่วนใครที่ซื้อไว้ปล่อยเช่า : จะต้องเสียภาษีให้กับห้องชุดทุกห้องที่มีในครอบครอง ผู้ปล่อยเช่าจึงต้องบวกค่าภาษีเพิ่มขึ้น ทำให้ราคาค่าเช่าสูงขึ้นตามและอาจส่งผลให้ความต้องการเช่าลดลงได้

ที่ดิน : ไม่ว่าจะคนระดับรากหญ้า หรือนักลงทุนรายใหญ่ก็ต้องจ่ายภาษีเหมือนกัน

- ในกรณีที่ที่ดินผืนนั้นเป็นมรดกที่ทางผืนสุดท้าย มีราคามากกว่า 50 ล้านบาท : แต่เจ้าของที่ดินไม่มีเงินสดมาจ่ายภาษี ก็จำเป็นที่จะต้องขายที่ดิน เพื่อหลีกเลี่ยงภาระจากการจ่ายภาษี

- หากมีมูลค่ามากว่า 50 ล้านบาท ต้องเสียภาษี : และจะเสียเพิ่มขึ้นเรื่อยๆ ทุกๆ 3 ปี ทำให้ในระยะยาวอาจจะต้องนำที่ดินออกมาขายมากขึ้น เพื่อลดภาระของภาษี

- ใครที่สะสมที่ดินไว้เก็งกำไร หากมีมากก็ยิ่งต้องจ่ายมาก : เพราะเรียกเก็บกันตั้งแต่มูลค่า 0 บาท แถมยังเก็บเพิ่มขึ้นในทุกๆ 3 ปีอีกด้วย

สรุปแล้ว พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้างฉบับนี้ มีข้อดี-ข้อเสียอย่างไร

อย่างก็ตาม ข้อมูลทั้งหมดนี้ยังคงเป็นเพียงแค่เนื้อหาภายในร่าง พ.ร.บ. ภาษีที่ดินและสิ่งปลูกสร้างฉบับใหม่เท่านั้น อาจมีการเปลี่ยนแปลงเนื้อหาหรือเพิ่มข้อกฎหมายอื่นๆ เพิ่มเติมได้อีกในอนาคต หากมีข้อมูลเพิ่มเติม Esto จะรีบนำมาอัปเดตให้ทุกคนได้ทราบกันอย่างแน่นอน

ข้อมูลจาก